為什么別的公司沒幾張進項票但交增值稅那么少因為他們選用了加計抵減,可少交15%???難道你不知道有這個稅收優惠?↓↓↓

2021年到了,新的“適用加計抵減政策的聲明”你們提交了嗎?

怎么確定我們公司2021年是否適用加計抵減政策呢?

我們公司在2020年已經提交過聲明了,今年還要再次提交嗎?

大家好,我是財會新人,聽說這個“加計抵減政策”可以少交很多增值稅,要怎么弄?

欲知答案,且聽小師妹慢慢道來。

什么是加計抵減政策

自2019年4月1日至2021年12月31日,允許生產、生活性服務業納稅人按照當期可抵扣進項稅額加計10%,抵減應納稅額。

自2019年10月1日至2021年12月31日,允許生活性服務業納稅人按照當期可抵扣進項稅額加計15%,抵減應納稅額。

計算公式:

納稅人當期計提加計抵減額=當期可抵扣進項稅額×加計比例。

舉個例子

A企業為生活服務業納稅人,2021年適用加計抵減政策并按規定提交了聲明,2021年1月A企業進項稅額為50萬。不考慮其他條件的情況下,除了按照規定可從銷項稅額中抵扣進項50萬之外,還可以再加計抵減50萬×15%=7.5萬的應納稅額!

怎么判斷是否適用加計抵減政策

生產、生活性服務業納稅人,是指提供郵政服務、電信服務、現代服務、生活服務(以下稱四項服務)取得的銷售額占全部銷售額的比重超過50%的納稅人。四項服務的具體范圍按照《銷售服務、無形資產、不動產注釋》(財稅〔2016〕36號印發)執行。其中生活性服務業納稅人,是指提供生活服務取得的銷售額占全部銷售額的比重超過50%的納稅人。

納稅人本年度是否適用政策,根據上年度銷售額計算確定。

所有的進項都可以計提加計抵減額嗎

按照現行規定不得從銷項稅額中抵扣的進項稅額,不得計提加計抵減額;已計提加計抵減額的進項稅額,按規定作進項稅額轉出的,應在進項稅額轉出當期,相應調減加計抵減額;納稅人出口貨物勞務、發生跨境應稅行為不適用加計抵減政策,其對應的進項稅額不得計提加計抵減額。

怎么享受加計抵減優惠

經核算銷售額確定適用加計抵減政策的,首先應當向稅務機關提交一份《適用加計抵減政策的聲明》。每一年度都需要單獨提交《適用加計抵減政策的聲明》,2020年已遞交聲明、2021年仍適用加計抵減的納稅人,2021年需再次提交聲明。

可通過電子稅務局提交聲明哦!

電子稅務局提交加計抵減聲明路徑:我要辦稅-事項辦理-認定-選擇“適用10%加計抵減政策的聲明”或“適用15%加計抵減政策的聲明(生活性服務業)。”

提交聲明后如何申報加計抵減額

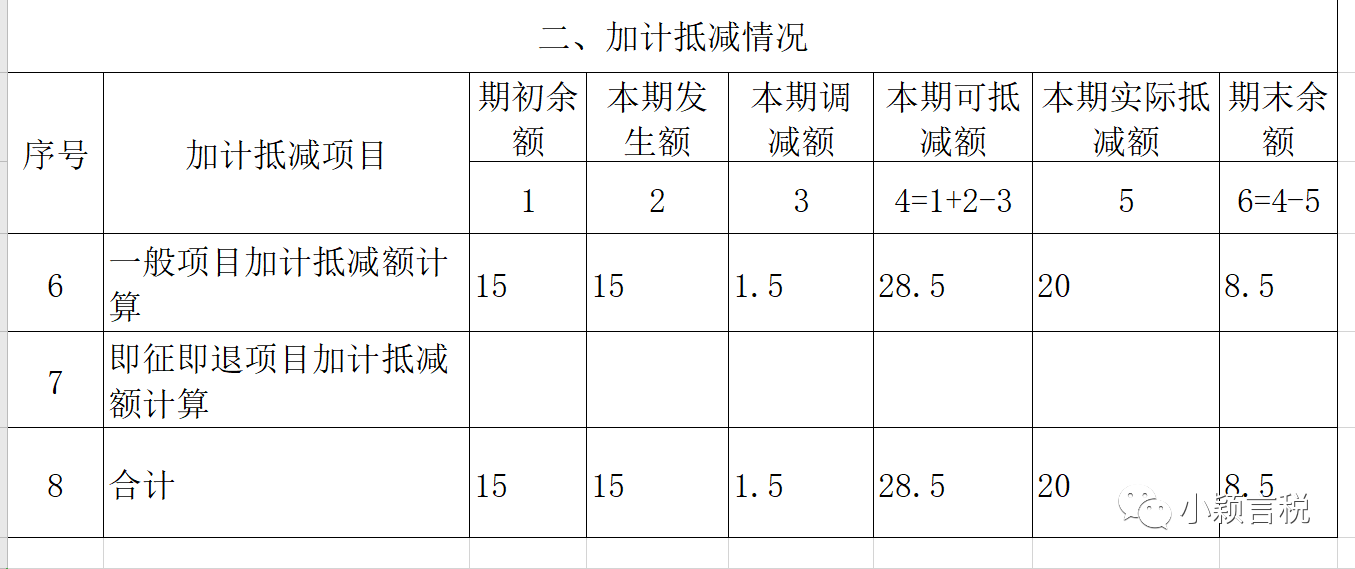

增值稅一般納稅人《增值稅納稅申報表附列資料(四)》(稅額抵減情況表)中第6-7行為加計抵減額計算行次,應將當期可計提的加計抵減額填入“本期發生額”,并據實填寫“期初余額”等其他欄次。

賬務處理案例:

某服務有限公司,是增值稅一般納稅人,主營業務為居民日常服務業,兼營商品銷售,適用加計抵減15%政策。2019年11月一般計稅項目實現收入2000萬元,銷項稅額為120萬元,進項稅額100萬元,上月已抵扣并加計抵減的一批加熱設備轉為專門用于職工福利,本期進項轉出10萬元。企業上期留抵稅額10萬元,上期結轉的加計抵減額余額15萬元;簡易計稅項目銷售額100萬元(不含稅價,對應成本未取得扣稅憑證無進項稅額抵扣),征收率3%。此外無其他涉稅事項(包括暫不考慮需要按照簡易計稅銷售額占總銷售額的比例轉出的不得抵扣的進項稅額)。

解:

(一)加計抵減計算

1.計算本期可加計抵減額

(1)計提加計抵減額=當期可抵扣進項稅額×15%=100×15%=15萬元;

(2)調減加計抵減額:

①已計提后又進項轉出的10×15%=1.5萬元;

②當期可抵減加計抵減額=上期末加計抵減額余額+當期計提加計抵減額-當期調減加計抵減額=15+15-1.5=28.5萬元

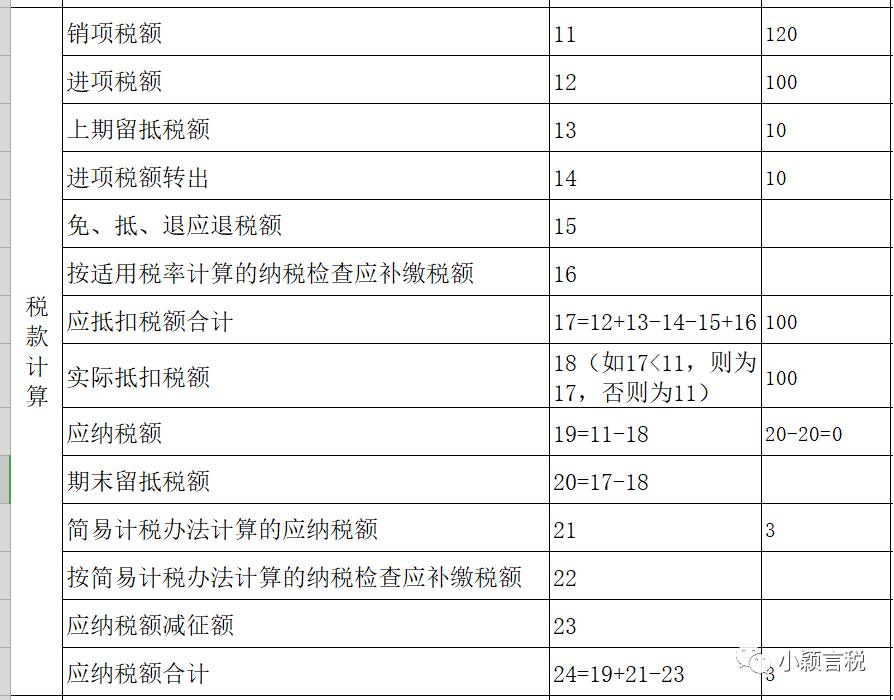

2.計算本期應納稅額

(1)抵減前一般計稅應納稅額=120-100+10-10=20萬元;

當期可抵減加計抵減額與一般計稅應納稅額相比較:

抵減前的應納稅額大于零,且小于或等于當期可抵減加計抵減額的,以當期可抵減加計抵減額抵減應納稅額至零。當期實際加計抵減額20萬元,未抵減完的當期可抵減加計抵減額28.5-20=8.5萬元,結轉下期繼續抵減。

(2)抵減后的一般計稅應納稅額為0

加計抵減額余額=8.5萬元

(3)簡易計稅項目:應納稅額=100×3%=3萬元

(4)本期應納稅額合計=3萬元。

(二)增值稅會計處理

1.實現收入時

借:銀行存款等 2120

貸:主營業務收入 2000

應交稅費——應交增值稅(銷項稅額)120

2.進項抵扣時

借:應交稅費——應交增值稅(進項稅額)100

貸:銀行存款等 100

3.進項轉出時

借:應付職工薪酬 10

貸:應交稅費——應交增值稅(進項稅額轉出)10

4.月份終了,將當月發生的應繳增值稅額自“應交稅費——應交增值稅”科目轉入“未交增值稅”科目。

借:應交稅費——應交增值稅(轉出未交增值稅) 20

貸:應交稅費——未交增值稅 20

5.簡易計稅項目

借:銀行存款等 3

貸:應交稅費——簡易計稅 3

6.實際繳納時

借:應交稅費——未交增值稅 20

應交稅費——簡易計稅 3

貸:銀行存款 3

其他收益 20

(三)增值稅申報

填寫附表四

當期可抵減加計抵減額與應納稅額相比較,除了應納稅額=0外,實際抵減額= 當期可抵減加計抵減額。

2.填寫主表

主表第19欄“應納稅額”=第11欄“銷項稅額”-第18欄“實際抵扣稅額”-“實際抵減額”

泉州市順鑫財務咨詢有限公司

服務熱線:18759950033微信同號

QQ:508900013@qq.com

網址:http://m.octa-asia.com/

地址:泉州市泉秀路領秀天地E座401-403