今天給大家匯總了一些個稅熱門問題,比如離退休人員個稅的處理;再如工資為零,只繳納社保的個稅處理,一起來學習一下!

01

離退休人員個稅如何處理

1.退休工資、離休工資、離休生活補助費免稅《中華人民共和國個人所得稅法》第四條第七款規定:按照國家統一規定發給干部、職工的安家費、退職費、基本養老金或者退休費、離休費、離休生活補助費免征個人所得稅。需要提醒的是,退休人員如還取得返聘工資,不需要合并退休工資、離休工資和離休生活補助費計算繳納個稅;退休人員取得退休工資、離休工資和離休生活補助費不需要匯總到綜合所得計算繳納個稅。2.離退休人員從原任職單位取得離退休工資或養老金以外的各類補貼應按工薪所得繳納個人所得稅《國家稅務總局關于離退休人員取得單位發放離退休工資以外獎金補貼征收個人所得稅的批復》(國稅函[2008]723號)規定:離退休人員除按規定領取離退休工資或養老金外,另從原任職單位取得的各類補貼、獎金、實物,不屬于《中華人民共和國個人所得稅法》第四條規定可以免稅的退休費、離休費、離休生活補助費。根據《中華人民共和國個人所得稅法》及其實施條例的有關規定,離退休人員從原任職單位取得的各類補貼、獎金、實物,應在減除費用扣除標準后,按“工資、薪金所得”應稅項目繳納個人所得稅。通俗的說,原任職單位給離退休人員“發的”各類補貼、獎金、實物,需要按照《國家稅務總局關于發布<個人所得稅扣繳申報管理辦法(試行)>的公告》(稅務總局公告2018年第61號)相關規定,按照“工資、薪金所得”預扣預繳個人所得稅,離退休人員自行按照綜合所得稅決定是否需要匯算清繳。3.退休人員再任職取得的收入應繳個人所得稅《國家稅務總局關于個人兼職和退休人員再任職取得收入如何計算征收個人所得稅問題的批復》(國稅函〔2005〕382號)規定,個人兼職取得的收入應按照“勞務報酬所得”應稅項目繳納個人所得稅;退休人員再任職取得的收入,在減除按個人所得稅法規定的費用扣除標準后,按“工資、薪金所得”應稅項目繳納個人所得稅。《國家稅務總局關于個人所得稅有關問題的公告》(國家稅務總局公告2011年第27號)規定,國稅函〔2006〕526號第三條中,單位是否為離退休人員繳納社會保險費,不再作為離退休人員再任職的界定條件。通俗的說,離退休人員再任職要根據具體情況分析,判斷是否按“工資、薪金所得”還是“勞務報酬所得”應稅項目繳納個人所得稅。4.退休人員取得工資薪金所得按照綜合預扣預繳和匯算清繳繳納個稅 居民個人取得綜合所得(工資、薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得),按納稅年度合并計算個人所得稅。居民個人的綜合所得,以每一納稅年度的收入額減除費用六萬元以及專項扣除(包括居民個人按照國家規定的范圍和標準繳納的基本養老保險、基本醫療保險、失業保險等社會保險費和住房公積金等)、專項附加扣除(包括子女教育、繼續教育、大病醫療、住房貸款利息或者住房租金、贍養老人等支出)和依法確定的其他扣除后的余額,為應納稅所得額。通俗的說,離退休人員再任職取得工資薪金/勞務報酬,可以按規定預扣預繳/匯算清繳時扣除子女教育、繼續教育、大病醫療、住房貸款利息或者住房租金、贍養老人等專項附加扣除支出。5.延長離退休年齡的高級專家從所在單位取得的工資、補貼等視同離退休工資免稅《財政部國家稅務總局關于高級專家延長離休退休期間取得工資薪金所得有關個人所得稅問題的通知》(財稅〔2008〕7號)規定:延長離休退休年齡的高級專家是指享受國家發放的政府特殊津貼的專家、學者和中國科學院、中國工程院院士。延長離休退休年齡的高級專家按下列規定征免個人所得稅:(1)對高級專家從其勞動人事關系所在單位取得的,單位按國家有關規定向職工統一發放的工資、薪金、獎金、津貼、補貼等收入,視同離休、退休工資,免征個人所得稅;(2)除上述1項所述收入以外各種名目的津補貼收入等,以及高級專家從其勞動人事關系所在單位之外的其他地方取得的培訓費、講課費、顧問費、稿酬等各種收入,依法計征個人所得稅。6.個人提前退休取得的一次性補貼收入按工資所得計稅《財政部、國家稅務總局關于個人所得稅法修改后有關優惠政策銜接問題的通知》(財稅〔2018〕164號)規定:個人辦理提前退休手續而取得的一次性補貼收入,應按照辦理提前退休手續至法定離退休年齡之間實際年度數平均分攤,確定適用稅率和速算扣除數,單獨適用綜合所得稅率表,計算納稅。計算公式:應納稅額={〔(一次性補貼收入÷辦理提前退休手續至法定退休年齡的實際年度數)-費用扣除標準〕×適用稅率-速算扣除數}×辦理提前退休手續至法定退休年齡的實際年度數。7.個人辦理內部退養手續而取得的一次性補貼收入《國家稅務總局關于個人所得稅有關政策問題的通知》(國稅發〔1999〕58號)規定:實行內部退養的個人在其辦理內部退養手續后至法定離退休年齡之間從原任職單位取得的工資、薪金,不屬于離退休工資,應按“工資、薪金所得”項目計征個人所得稅。個人在辦理內部退養手續后從原任職單位取得的一次性收入,應按辦理內部退養手續后至法定離退休年齡之間的所屬月份進行平均,并與領取當月的“工資、薪金”所得合并后減除當月費用扣除標準,以余額為基數確定適用稅率,再將當月工資、薪金加上取得的一次性收入,減去費用扣除標準,按適用稅率計征個人所得稅。個人在辦理內部退養手續后至法定離退休年齡之間重新就業取得的“工資、薪金”所得,應與其從原任職單位取得的同一月份的“工資、薪金”所得合并,并依法自行向主管稅務機關申報繳納個人所得稅。8.離退休人員的其他應稅所得應依法繳個稅根據個人所得稅法的規定,離退休人員取得的個體戶生產經營所得、對企事業單位的承包經營承租經營所得、勞務報酬所得、稿酬所得、財產租賃所得、財產轉讓所得、利息股息紅利所得、偶然所得以及其他所得均應依法繳納個人所得稅。9.退休人員的工資、福利等與取得收入不直接相關的支出不能稅前扣除根據《國家稅務總局辦公廳關于強化部分總局定點聯系企業共性稅收風險問題整改工作的通知》(稅總辦函〔2014〕652號)中關于“一、離退休人員的工資、福利等與取得收入不直接相關的支出的稅前扣除問題”規定:按照《中華人民共和國企業所得稅法》(以下簡稱《企業所得稅法》)第八條及《中華人民共和國企業所得稅法實施條例》第二十七條的規定,與企業取得收入不直接相關的離退休人員工資、福利費等支出,不得在企業所得稅前扣除。10. 返聘離退休人員工資薪金支出和職工福利費支出按規定稅前扣除根據《國家稅務總局關于企業所得稅應納稅所得額若干稅務處理問題的公告》(國家稅務總局公告2012年第15號)的規定:“一、關于季節工、臨時工等費用稅前扣除問題企業因雇用季節工、臨時工、實習生、返聘離退休人員以及接受外部勞務派遣用工所實際發生的費用,應區分為工資薪金支出和職工福利費支出,并按《企業所得稅法》規定在企業所得稅前扣除。其中屬于工資薪金支出的,準予計入企業工資薪金總額的基數,作為計算其他各項相關費用扣除的依據。”需要提醒的是,雖企業未離退休人員繳納社會保險費,但返聘離退休人員產生的工資是可所得稅前扣除。

02

員工工資為零

單位只繳納社保個稅如何處理?

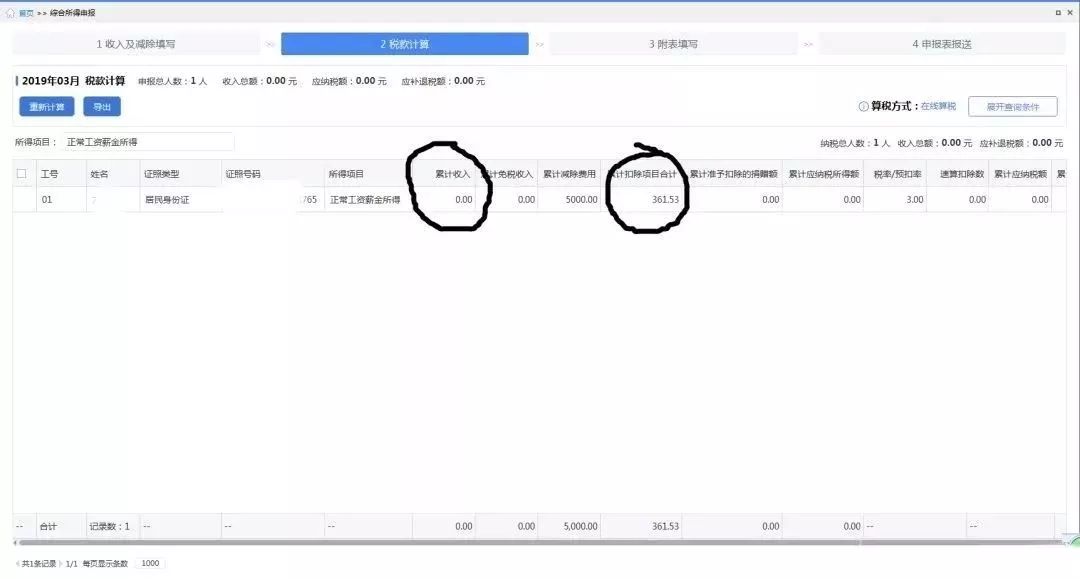

近日,有小伙伴咨詢時,提出以下問題:某員工因特殊原因,某月工資為零,單位只為其繳納社保,報稅時應該如何申報工資薪金所得個人所得稅?針對以上問題,答疑如下:企業申報繳納的社保,分為單位應承擔部分與個人應承擔的部分。所謂員工工資為零,企業承擔社保,要分以下情況:一、員工工資真實為零企業只承擔繳納的社保費用中由企業承擔的部分,應由員工個人承擔的社保部分,個人需要以現金形式交給企業,或者從后期工資里扣除,這是真正意義上的零工資。假設:該企業當月為該員工繳納社保1361.53元,其應由個人承擔部分為361.53元,需要員工當月將對應的現金交給企業,則當月該員工的工資為零元。會計處理如下:1)計提該員工應由企業承擔的社保借:管理費用-社保 1000元(企業承擔社保) 貸:應付職工薪酬-社保 1000元(企業承擔社保)2)企業繳納該員工的社保借:應付職工薪酬-社保 1000元(企業承擔社保) 其他應收款-員工 361.53元(個人承擔社保) 貸:銀行存款 1361.53元3)員工繳納個人承擔的社保對應的現金借:庫存現金 361.53元 貸:其他應收款--員工 361.53元(個人承擔社保)我們關注到,員工應承擔的361.53元的社保,并不需要通過“應付職工薪酬”科目核算,不計入企業費用。4)個稅申報次月申報該員工個稅時,其“累計收入”為企業上月為其申報的收入數,如果員工是第一個月入職,則其”累計收入“為零。

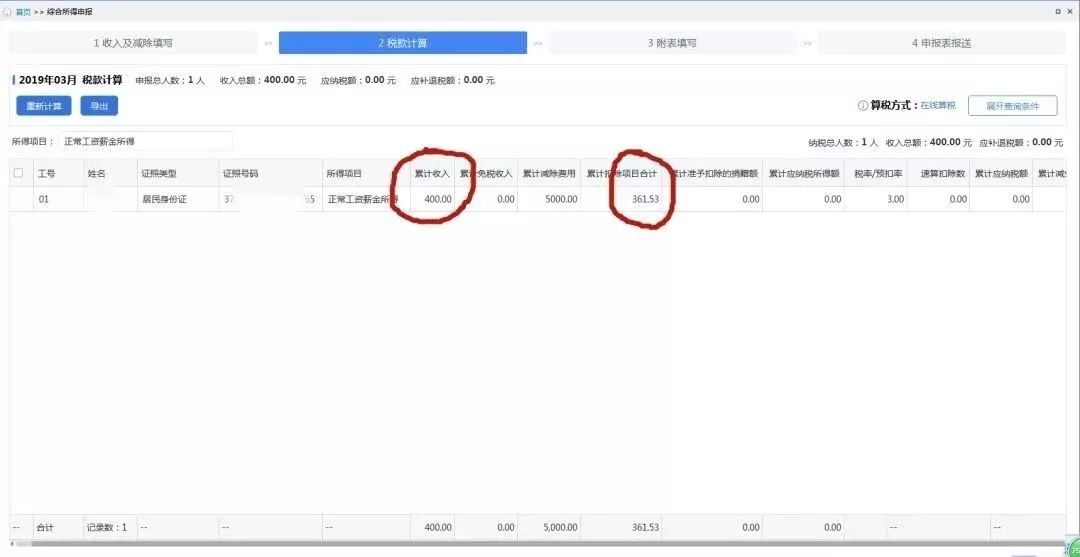

二、員工工資實際不為零企業承擔社保,不僅僅承擔繳納的社保中由企業承擔的部分,應由員工個人承擔的社保部分,企業也不再收取現金或者在后期扣發,而是由企業全額繳納。假設:該企業當月為該員工繳納社保1361.53元,其應由個人承擔部分為361.53元,但其個人應承擔部分由企業承擔,實則當月該員工的工資為361.53元,而不是零元。我們通過會計分錄分析可以更明了清晰:1)計提該員工應由企業承擔的社保借:管理費用-社保 1000元(企業承擔社保) 貸:應付職工薪酬-社保 1000元(企業承擔社保)2)企業繳納該員工社保的會計分錄借:應付職工薪酬-社保 1000元(企業承擔社保) 應付職工薪酬-工資薪金 361.53元(個人承擔社保) 貸:銀行存款 1361.53元3)企業負擔該員工社保,實則是企業將該員工應承擔的社保金額直接作為工資金額,直接扣除,應作如下會計分錄借:管理費用-工資薪金 361.53元 貸:應付職工薪酬-工資薪金 361.53元(個人承擔社保)通過以上會計分錄可以看出,該員工當月工資薪金應為361.53元,只不過扣除361.53元應由個人承擔的社保金額后,實發為零,造成其當月工資為零的假象。因此,企業在為該員工進行工資薪金所得個人所得稅扣繳申報時,其“累計收入”為企業“上月為其申報的收入數+361.53元”;如果員工是第一個月入職,則其”累計收入“為361.53元。

泉州市順鑫財務咨詢有限公司

服務熱線:18759950033微信同號

QQ:508900013@qq.com

網址:http://m.octa-asia.com/

地址:泉州市泉秀路領秀天地E座401-403